Newsletter | Jesus Delascio

Principios de inversión, mercados bursátiles, la falacia de las criptomonedas, reflexiones y más.

Los ahorros e inversiones no tienen porque perseguir alguna compra final: “Puedes ahorrar por ahorrar”. Tener esta base brinda de seguridad y abre opcionabilidad en la vida.

"Imitar al rebaño es toda una invitación a la regresión a la media" —Charlie Munger

Invertir

La narrativa es la fuerza más poderosa sobre los movimientos de los precios en el corto plazo y se contagia como un virus, hoy en día apalancada por el mundo 2.0: Instagram, TikTok, Twitter, la mensajería instantánea, entre otras incrementan la tasa de contagios. El exceso de confianza suele minimizar la prudencia y de prepararnos para cuando las cosas no salen como esperábamos. Las principales pérdidas de los inversores se originan al comprar acciones de baja calidad en momentos económicos optimistas.

La narrativa ejerce una gran influencia sobre los movimientos de precios a corto plazo y se propaga de manera similar a un virus. En la actualidad, esta dinámica se ve aumentada por el impacto del mundo digital 2.0, incluyendo plataformas como Instagram, TikTok, Twitter y la mensajería instantánea. El exceso de confianza puede llevar a minimizar la prudencia y a no estar preparado para situaciones desfavorables. En la mayoría de los casos, las pérdidas importantes de los inversores ocurren cuando compran acciones de baja calidad en momentos de optimismo económico.

A largo plazo, los efectos del ciclo se ven reflejados en la regresión hacia la media. Sin embargo, a corto y mediano plazo, estos tienen un impacto en los resultados.Reflexiones

Si somos capaces de reducir nuestras pérdidas en correcciones o mercados a la baja y aprovechar gran parte del crecimiento en mercados alcistas, podemos atribuirlo a nuestra habilidad o alfa.

En el ámbito de la gestión de riesgos, las decisiones se fundamentan en probabilidades y no en certezas. Es esencial tener en cuenta un margen de error y estar preparados para afrontar posibles escenarios adversos mediante la pregunta "¿qué sucedería si...?"

Mi desacuerdo con la teoría de los mercados financieros eficientes se basa en la alta volatilidad de los precios, los cuales no parecen reflejar adecuadamente las expectativas de rentabilidad y distribución de beneficios de las compañías.

En los periodos de expansión económica, aquellos que se exponen a mayores riesgos suelen obtener resultados superiores, lo que puede llevarnos a creer que poseen habilidades superiores para invertir en el mercado. No obstante, cuando los ciclos económicos entran en recesión, estos resultados suelen desvanecerse.

Existe una correlación directa entre el riego y la incertidumbre.Sesgos cognitivos

La falacia de planificación se refiere al optimismo que tenemos sobre nuestros planes y sus proyecciones, incurriendo en la ilusión del control y desestimando el rol de la aleatoriedad y otras variables externas.

Solemos construir creencias no porque sean ciertas, sino porque nuestra mente crea una narrativa y la compramos. Por el hecho de que una empresa nos agrade o nos gusten sus productos puede generarnos un optimismo sesgado para invertir en ella.

El sesgo disponibilidad nos lleva afirmar sobre algo no porque sea lo más probable o razonable, sino porque es lo que llega con mayor facilidad a nuestra mente. Solemos creer que las cosas pasarán según nuestros recueros más recientes y no en función a un análisis histórico macro.

Mercados y actualidad

Luego de un trimestre positivo (IV-2022), los mercados han iniciado el año con optimismo, la comunidad inversora cree que lo peor ha pasado y apuesta por un aterrizaje suave para la economía.

El FMI mejoró su pronostico del crecimiento mundial para el 2023 y proyectan que la expansión se acelerará durante el 2024. La resiliencia de la economía de EUA y la reapertura de China han entusiasmado a los inversores.

Goldman Sachs indicó que la economía de EUA puede evitar una recesión

Jamie Dimon, de JP Morgan Chase & Co, aclaró que no debió haber dicho que vendría un huracán económico

Paul Krugman dijo que las perspectivas sobre una recesión eran exageradas.

Yardeni, quien fuera de los pocos optimista durante el 2022 se mantiene firme y dijo que “las perspectivas de la economía mundial están mejorando”.

En términos generales el empleo es sólido, pero los despidos de las tecnológicas continúan siendo los protagonistas y se han contagiado a otros sectores más allá del tecnológico: Dow Inc, General Motors y McDonalds también tienen planes de reducir su personal, Aun así las contrataciones continua. Un mercado laboral fuerte con el proceso de desinflación andando es positivo para la economía. La tasa de desempleo bajo en enero a 3,4%

El PIB creció 2,9% el último trimestre del año 2022, con mas fuerza de los esperado, la inflación continúa retrocediendo, que en diciembre bajo a 6,45%

Indicadores como el desahorro y el incremento en las deudas personales de los estadounidenses nos invitan a actuar con cautela.

El índice de precios al productor expone la dificultad de las empresas para trasladar el incrementos de costos a los consumidores, las ventas minoristas han desmejorado y se acumulan de inventarios. El consenso de los inversores espera disminuciones en las ganancias corporativas.

La narrativa de China ha mejorado y aunque algunos riesgos se mantienen en el horizonte, el optimismo en China se manifiesta en sus principales índices, el ETF MCHI es quien mayor avance tuvo en el mes de enero y cotiza a más de 50% sobre sus mínimos de octubre.

Anticiparse sobre los escenarios económicos suele tener pocas probabilidades de éxito, nuestro enfoque como inversores debe estar en los fundamentos de las empresas en las cuales tenemos participaciones.

En nuestro caso estamos muy contentos con los resultados al momento, el consenso de las empresas de nuestras carteras ha navegado muy bien el 2022: Mayores ventas, más ganancias y más dividendos han sido comunes durante los anuncios la cierre del 2022.

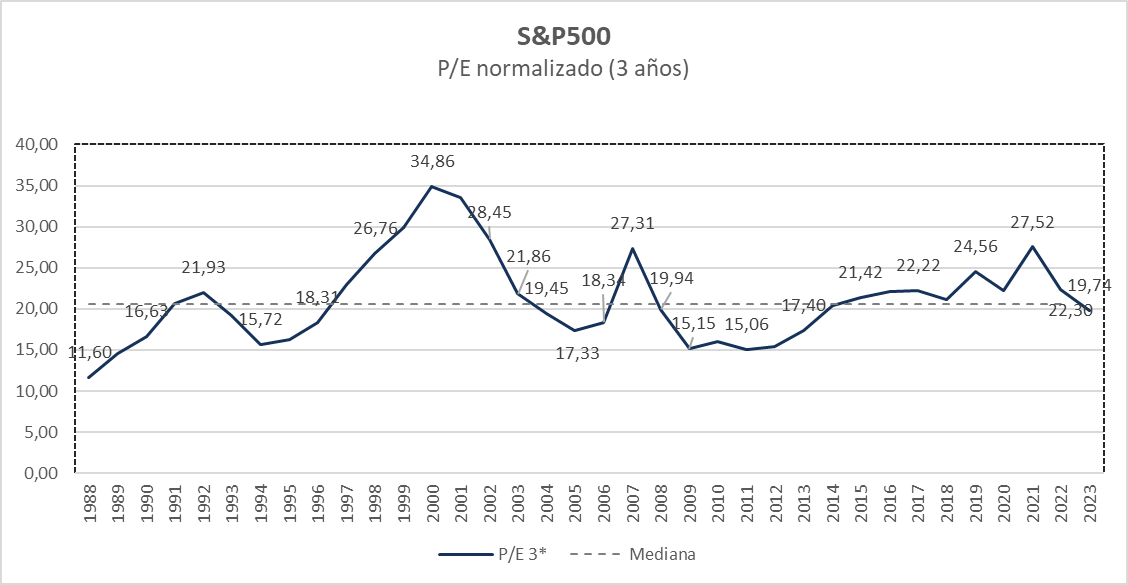

Luego del ajuste de S&P500 cotiza en 19,75 veces sus beneficios normalizados a 3 años, ligeramente por debajo de su media histórica.

Recordemos que en enero del 2022 veíamos como el péndulo giraba en sentido al optimismo ciego, la prudencia permitió mitigar la volatilidad y tomar oportunidades:

Empresas

Una vez que conseguimos la empresa adecuada para invertir, debemos esperar el tiempo que sea necesario por un precio razonable.Alphabet Inc (matriz de Google) ha mantenido una tasa de crecimiento sobre su negocio de 22% anualizado, una empresa sin dudas espectacular.

La cotización actual de Netflix ofrece un bajo margen de seguridad:

JNJ ha incrementado anualmente su dividendo en 9% desde el 2.002, duplicándolo cada 8 años, esta empresa y otras en nuestras carteras se ha comportado como una especie de bono que incrementa anualmente su cupón y valor nominal a mediano plazo:

Criptomonedas

En la literatura...

“Existe una estrecha conexión lógica entre el concepto de margen de seguridad y el principio de diversificación. Uno es correlativo con el otro.” —Benjamin Graham

“Los medios desempeñan un papel activo en la configuración de la atención pública y en las categorías de pensamiento, y crean el entorno en el que se desarrollan los acontecimientos del mercado especulativo que vemos.“ —Robert Shiller

“Los propietarios de acciones tenemos la posibilidad de que la pérdida del poder de compra sea compensada por la plusvalía de las empresas y el crecimiento de los dividendos” —Benjamín Graham

Les recomiendo uno de los últimos libros sobre inversión que leí, que paradójicamente me hubiese gustado leer entre los primeros. Un paseo aleatorio por Wall Street: La estrategia para invertir con éxito.

Reflexiones

El mejor Talismán que podemos adquirir es la construcción de hábitos y rituales, orientados al logro de nuestros deseos.

La riqueza es lo que no se ve: Las inversiones bursátiles e inmobiliarias, las acciones de nuestros negocios negocios y otros activos que generan flujo de caja. Lo que se ve son los lujos: